今週の振り返り

- 今週のパフォーマンスは主に割安株ロング・外株とNASDAQショートがプラス寄与して+0.93%

- 足元の相場観はとにかく円安。4-6月期も終盤に差し掛かり、8月の決算発表シーズンに向けて割安な円安銘柄の株価織り込みが徐々に始まると想定。

- 先週末まで今回FOMCでは+50bpsがメインシナリオとみられていたが、週初にWSJで+75bps利上げの観測記事が出たことで一気に75bps利上げがメインシナリオ、サプライズで+100bps利上げも懸念されたが結果的に75bps利上げ。

- 米国同様に金融引き締め路線を加速させていたECBであるが、イタリアなどの周辺国(ドイツなど中心国と比較して財政の弱い国々)の国債価格下落で借り入れコストが中心国と比較して上昇していまうフラグメンテーション(断片化)が発生したことで緊急会合を開かれ、イタリア国債スプレッドは一旦縮小した。

- スイス中銀が利上げを発表したことで海外勢から日銀YCC政策修正を期待した円買いが入ったが、結果は国内でのコンセンサス通り日銀は緩和政策を維持。一方で急激な為替変動に対して注視する旨を声明文に追加したことでやや円安をけん制したが、米国との明確な金融政策の差から円安基調は継続するだろう。

- 日報まとめはこちら

今週のパフォーマンスは+0.93%

- なんかかびゅーのデザイン変わった

- 先週までと変わらず円安恩恵のある割安日本株や日銀政策変更期待で銀行株ロング、外株(NASDAQとKOKUSAI為替ヘッジ有)ショートの継続

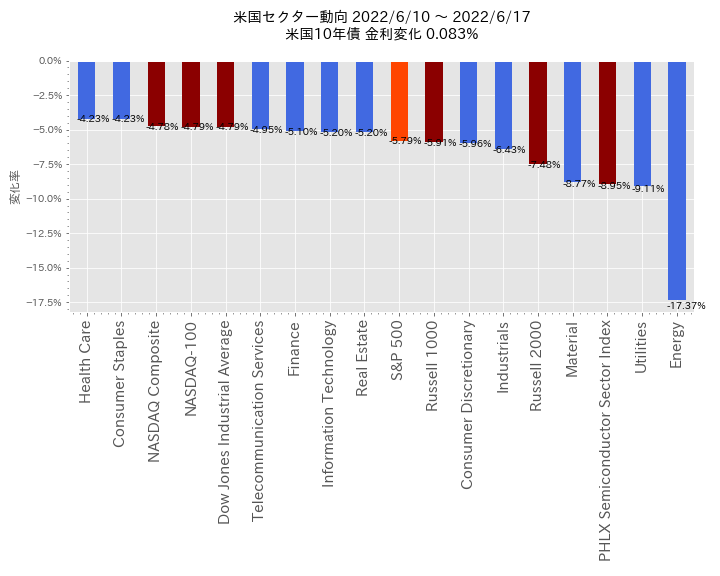

米国市場

- FRBはインフレ退治・物価安定への強いコミットメントを示し、より一層景気後退シナリオも現実化した

- セクター別では引き続きディフェンシブセクターであるヘルスケアや生活必需品などが強い

- 先週弱かったハイテクや金融は相対的に強かった一方で、引き続き景気後退を意識してか半導体や素材などが弱い

- 週末にかけて原油価格が急落したことでエネルギーが▼17.4%とワーストパフォーマー

- 景気後退による将来の原油需要の低下や、これまで脱炭素路線を導いてきたバイデン大統領による石油業界への増産圧力やサウジアラビア訪問などが伝わったことで原油価格は下落基調となった

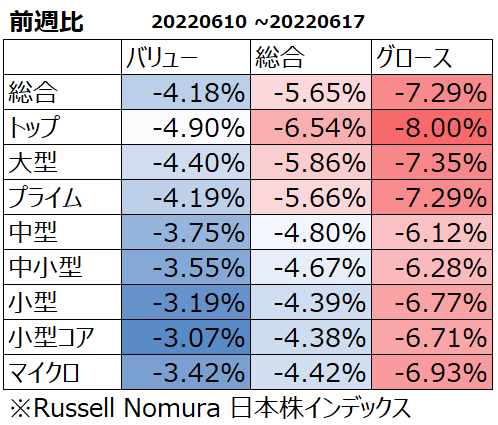

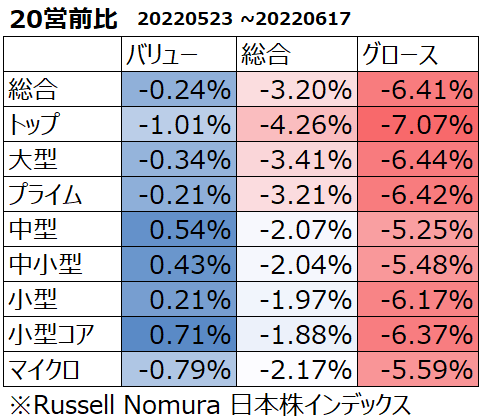

日本市場

- 世界的に金融引き締めが加速する中で、相対的にバリュエーションの高いグロースは引き続き厳しい環境

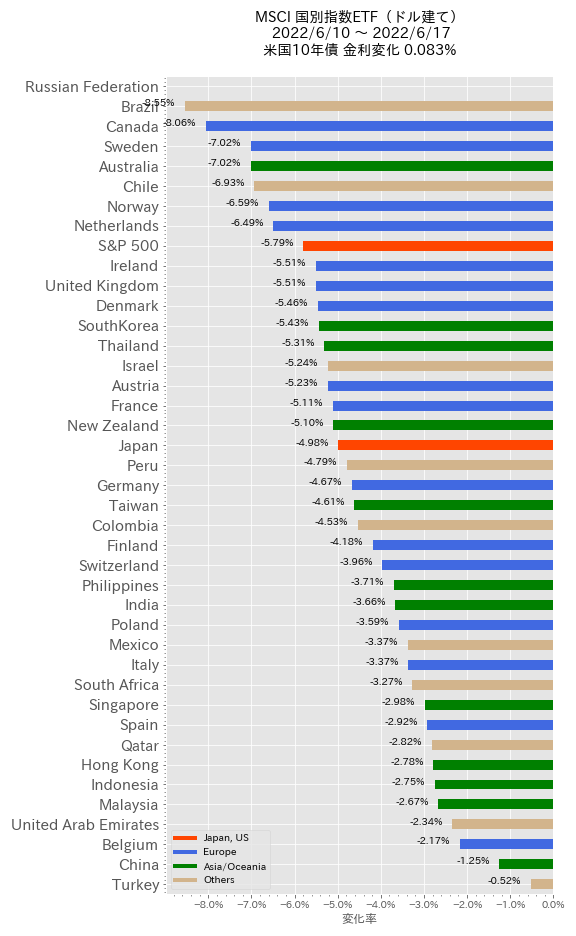

各国市場

来週の予定

- FRBメンバーの発言が多数予定、今後の金融引き締め路線についての方向感に要注目

- 日本のCPIは予想2.5%, 燃料・生鮮食品を除いたコアコアCPIは予想+0.9%

- CPI予想に対して上振れれば当然日銀政策変更の思惑が働き、金利上昇圧力、円買いが発生する可能性

- 一方でCPIが下振れた場合の円安急進のリスクの方が大きいのではないか

要人発言

- 6/20:ラガルドECB総裁発言

- 6/20:ブラード米セントルイス連銀総裁講演

- 6/21:メスター米クリーブランド連銀総裁講演

- 6/21:バーキン米リッチモンド連銀総裁講演

- 6/22:パウエルFRB議長上院議会証言

- 6/22:エバンズ米シカゴ連銀総裁講演

- 6/22:ハーカー米フィラデルフィア連銀総裁講演

- 6/22:バーキン米リッチモンド連銀総裁講演

- 6/23:パウエルFRB議長下院議会証言

- 6/24:ブラード米セントルイス連銀総裁

- 6/24:デイリー米サンフランシスコ連銀総裁講演

- 6/24:EU首脳会議

- 6/26:G7首脳会議

経済指標

- 6/22:日銀・金融政策決定会合議事録

- 6/23:米新規失業保険申請件数

- 6/24:日本5月消費者物価指数

- 6/24:米5月新築住宅販売件数

- 6/22:英5月消費者物価指数

- 6/23:独・英・欧州圏の6月製造業・サービス業PMI(速報値)

- 6/23:ECB経済報告

- 6/24:英5月小売売上高

- 6/24:独6月IFO企業景況感