今週の振り返り

- 今週のパフォーマンスは+8.56%。主に主力の好決算やヘッジ用NASDAQショートがプラス寄与。その他、決算後に短期目的で購入したデコルテ、三井松島もプラス寄与。

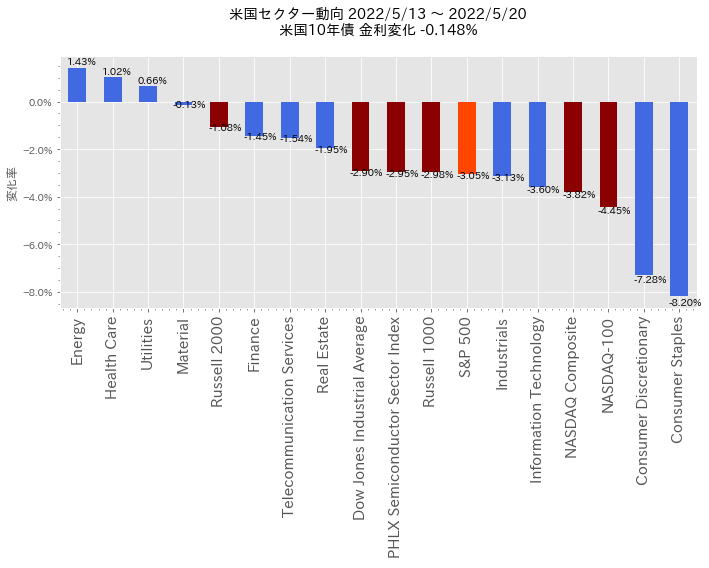

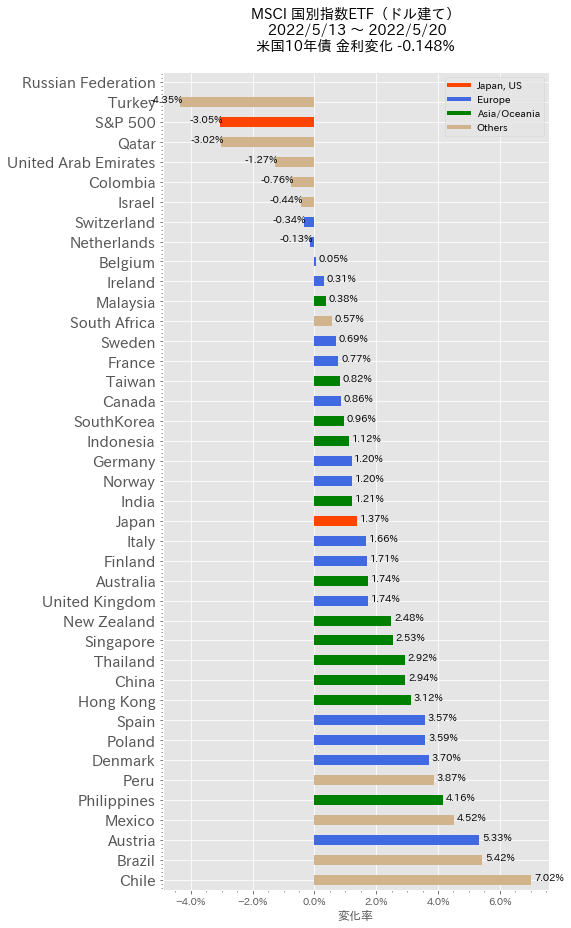

- 世界の資金の流れは、株から債券への資金移動で株安・債券高(金利低下)。株の中ではグロースからバリューへ、国別では米株から日本株、欧州株へ、というトレンド。

- 米小売り大手のウォルマートとターゲットの決算発表にて、在庫水準の悪化や、個人消費選好の変化が意識されたことがきっかけとなり米株全面安の展開。

- また金融市場の炭鉱のカナリア(炭鉱で毒ガス発生を知らせてくれるカナリアを、金融市場環境の悪化をアラートしてくれることへの例え)とされる米低格付け社債下落に要注意。財務不健全企業は利益マージン悪化、資金繰り苦労、債務不履行が増加する。個人消費の減退に加えて、企業による積極的な投資も期待薄となれば、ソフトランディング失敗で米リセッション入りも視野に入るか。

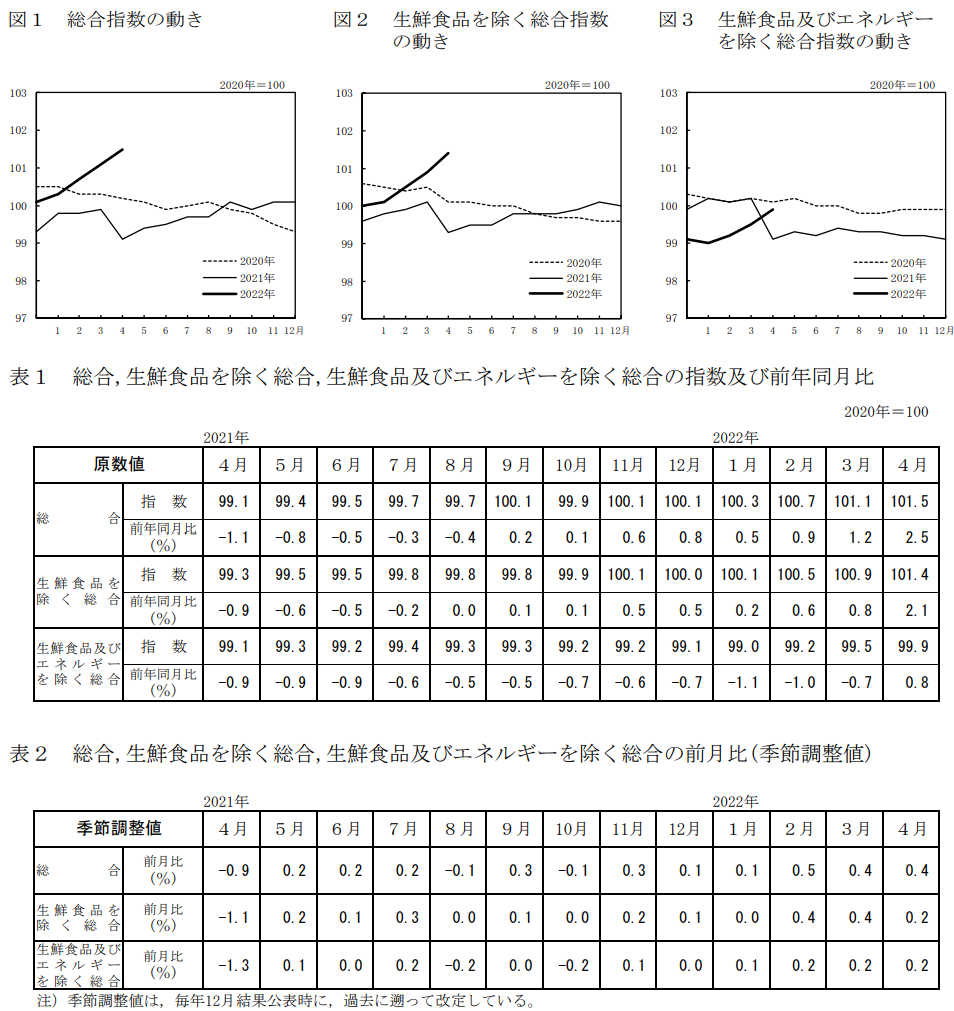

- 日本でも事前予想通り、物価が前年同月比で2.0%を越えた。黒田総裁は足元のインフレは一時的で持続的でないとしたことで積極的な金融緩和を継続の意向を示した。世界的にインフレに苦しむ中、日本はデフレ特異性で金融緩和継続。足元では相対的に日本株が魅力的と考える。

- 日報まとめはこちら。

今週のパフォーマンスは+8.56%

- 先週末の決算ラッシュを終え、主力中心に大幅に上昇。

- 普段は決算プレイをほとんどしないが、合理的でなく下げたデコルテや、想定より弱かった三井松島を寄りで購入し、週末にかけて売却することである程度プラスとなった。

- またNASDAQ中心に外株ショートが円高も相まって大きくプラス寄与した

米国市場

- 景気減速が意識される決算や経済指標が相次ぎ、長期金利は低下、S&P500やNASDAQは引き続き年初来安値を更新した。

- ウォルマートとターゲットの決算ミスが引き金となり、米株は全面的に下落。

- 両社とも売り上げ水準は維持したが、在庫率の増加・燃料費高騰・供給網混乱などで利益率が低下。

- 生活必需品である食品などは引き続き好調も、コロナ禍に絶好調であった家電や家具、アパレルなどが全般的に振るわなかった。またアフターコロナによる旅行などサービス支出の増加やインフレ急進により、消費者の支出先の選別が進んでいることが伺われた。

- 小売業界の厳しい環境が明らかとなり、景気減速局面に強いとされる生活必需品セクターも全面的に売られた。

- 経済指標でも「新規失業保険申請件数の予想以上の増加」、「NY連銀とフィラデルフィア連銀の製造業景況指数の悪化」など、景気落ち込みを示唆する指標が相次いだ。

- 一方で、労働者市場の需給が緩めば(企業が将来の景気減速を見据えて採用活動を抑制し、足元の求職者優位な環境が落ち着けば)、供給網混乱の要因の一つであるトラック運転手などの輸送関連の人手不足が徐々に解消されるきっかけになるのではないか。ちなみにウォルマートは新人トラック運転手に年収1,400万を支払うとするほど人が足りていない。

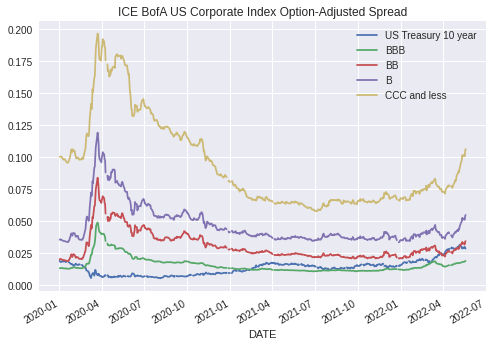

- 企業の信用格付けに応じた資金借入コストを表すクレジット指標(ICE Bank of Americaの指標)が急速に悪化している。投資適格にあたるBBB格の金利は無リスクとされる国債10年金利を下回る。一方でハイイールド債と呼ばれるBB格以下の低格付け社債の金利は足元急騰している。

- これは、今後の景気減速や企業業績悪化懸念によって、財務状態が比較的悪く信用リスクの高い企業に対する信用不安(貸したお金が返ってこないのではないか?という不安)が広がり、企業への貸し出しを行う際の金利水準が高騰していることを表す。

- 借入コストが上昇すれば、財務状況の悪い企業が社債発行や融資による借入ができなくなり、デフォルトする企業も増える。また、設備投資などの攻めの借り入れもできず、景気減速は加速するという負のスパイラルに入る可能性もある。

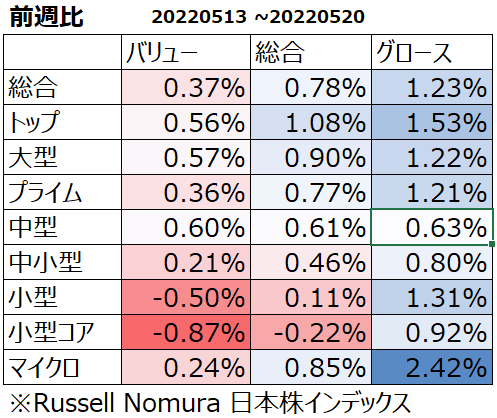

日本市場

- 今週は日本株はグロース優位、ハイテクなど大型グロースが大きく売られた米国とは正反対の相場であった。

- CPIは予想+2.5%に対し実績2.5%、コアCPI予想+2.1%に対し実績+2.1%と事前予想通りの結果。

- G7に参加する黒田総裁は、記者会見で大規模緩和を維持する姿勢を改めて強調。

- 4月の物価は日銀目標の前年比+2.0%を達成したとはいえ、賃金上昇を伴う需要主導ではなく、資源高・円安によるコストプッシュ型のため足元のインフレには持続性がないとした。

- 一方で、元日本銀行審議委員の桜井真氏から、参院選後の秋にも日銀が長期金利の許容変動幅の拡大など金融緩和政策の修正に動く可能性があるとの意見もあった。

- また、これまで企業が慎重であった値上げが食料品・生活必需品に相次いでおり、コロナ対策の解除により消費が刺激される可能性もあることから、年末も2%程度で推移すると予想するエコノミストも多い。

世界の株式

- 米小売り大手が軒並み悪い決算を出したことで、景気減速懸念が急浮上し、米国株が世界最弱の週となった。これまでGAFAM筆頭に一極集中していた資金が流出か。

- 米国株が崩れる中で、相対的に割安な日本や欧州は買いやすい水準か。

- 資源国は非常に堅調。

来週の予定

要人発言

- 5/23:日米首脳会談

- 5/23:ボスティック米アトランタ連銀総裁講演

- 5/23:ベイリーBOE総裁講演

- 5/24:クアッド(日米豪印)首脳会合

- 5/24:EU財務相理事会

- 5/25:黒田日銀総裁講演

経済指標

- 5/22~26:世界経済フォーラム(ダボス会議)

- 5/23:独IFO景況感指数

- 5/24:独・英・ユーロ圏5月製造業・サービス業PMI・速報値

- 5/24:米4月新築住宅販売件数

- 5/25:FOMC議事録

- MBS売却に関するコメント次第では、すでに売り込まれている住宅セクターが更に売り込まれる可能性も。

- 5/26:米1-3月期GDP・改定値

- 5/26:米新規失業保険申請件数

- 5/27:米4月個人消費支出

- 5/27:米4月PCEデフレーター

来週の投資戦略

ロングポジション

- 日本株ロングポートフォリオの大きな変更は行わない予定だが、保有株に押し目があれば多少調整する。

- 次の四半期に向けて好決算となりそうな銘柄探索に時間を使う予定。

ショートポジション

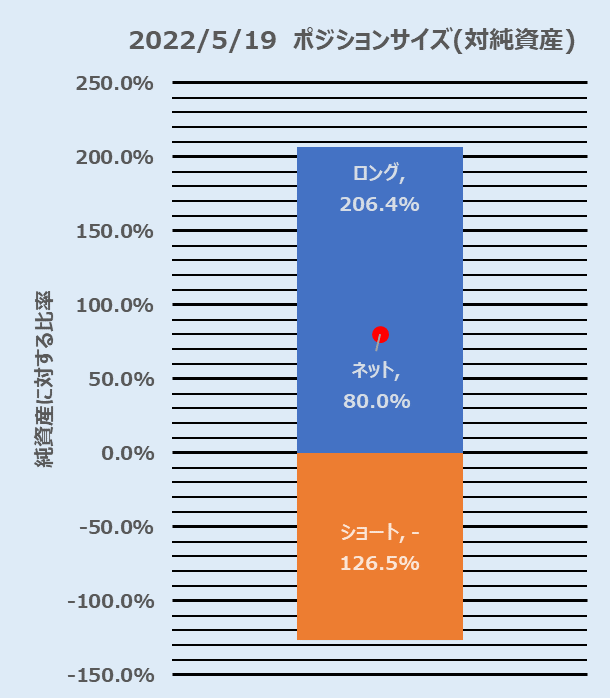

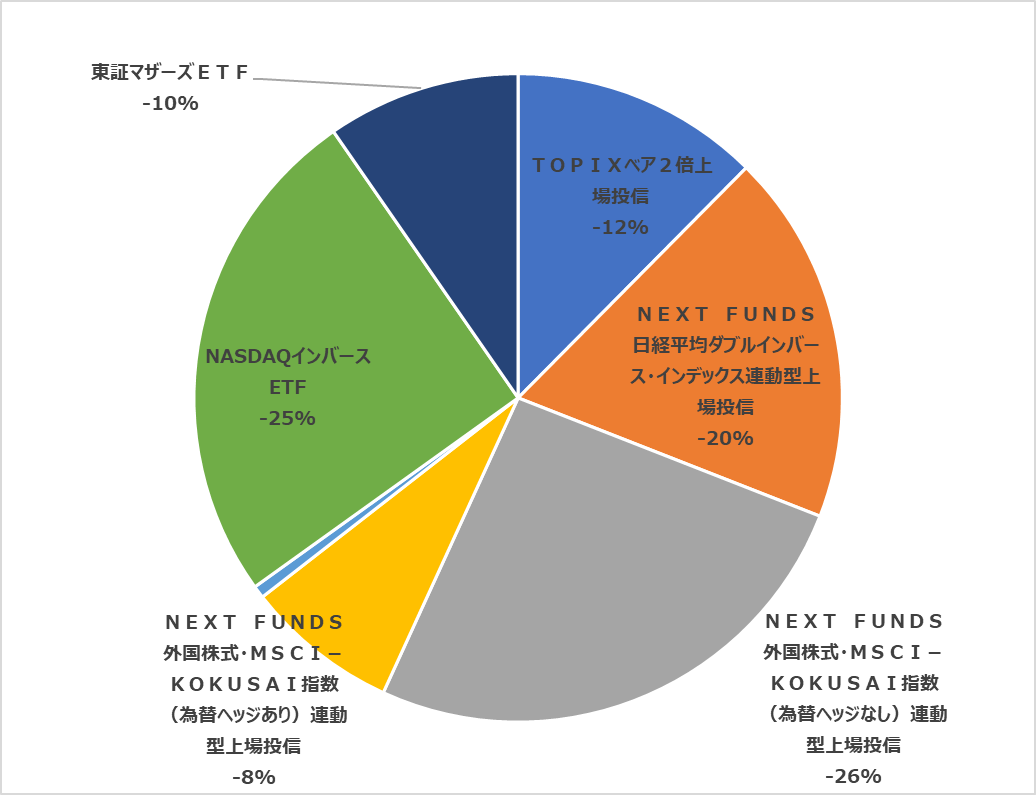

- VIX指数が20代前半になるまでは現状のネットロング比率, 70~80%を維持。

- 基本的には日本株>欧州株=米株>NASDAQの強さ順とみて、NASDAQ、MSCI KOKUSAI(日本除く先進国株)を多めにショート。