今週の振り返り

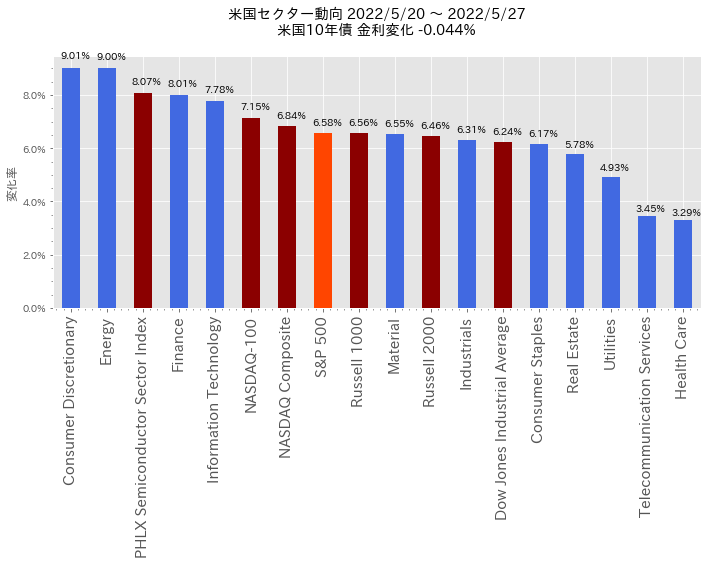

- 今週はほぼすべての国で株式上昇となり、中でも資源国・欧米が強く、アジアは相対的に弱い。

- 今週前半は、住宅指標の悪化やSNAPガイダンス下方修正による広告系下落などセンチメント悪化も、週中盤のFOMC議事録やNVDA決算以降は、月末リバランスや3連休を控えたショートカバー、不透明感後退による買い戻しでこれまで売られたハイテク筆頭に株式が大幅上昇となった。

- 先週のセンチメント悪化の引き金となった米小売り決算であるが、今週決算のあったコストコ、ダラーツリー、メーシーズなどは好決算で無事通過。

- 「米国景気後退」と「金融引き締め後退」の綱引きで、これまで「米国景気後退」が優勢でセンチメントが悪化していたが、個人的には6月2週目米CPI発表や3週目FOMC辺りまではラリー継続を想定。VIXが20前半まで下がればS&P500は4300~4400まで戻ることも想定。

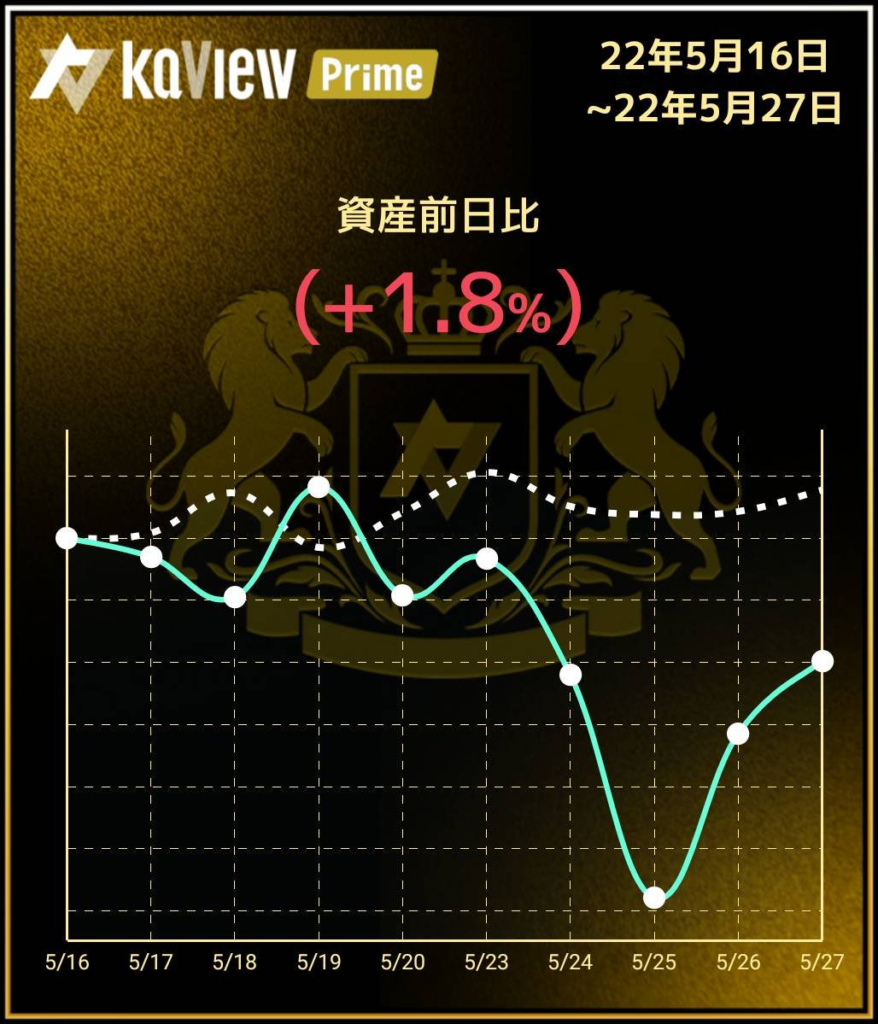

今週のパフォーマンスは▼1.65%

- 足元のポジションはざっくり言うと、主に小型日本株への集中投資、および外株ショートによるヘッジ。

- 日本株に対して欧米株の好調で、ヘッジポジションが大幅にマイナスへ寄与(やや円高進行により和らいだが)。

- メルカリが下落を続けており足を引っ張ったが、底値で買い増ししたことでダメージはやや和らいだ。

- メルカリはプライム市場への市場替え申請から4か月が経過。一般的に審査機関は3か月とされる。市場再編を挟みプロセスに支障があったのだろうか。いずれにせよ、プライム市場へ市場変更となれば、市場変更アナウンスによる株価上昇もあるが、巨大なパッシブ需要、アクティブファンドのユニバース入りなど需給面でのポジティブ材料も控える。

- また、足元赤字ではあるもののCF創出力や事業モデル、人材レベルに対し2,3年の軸で見れば非常に割安と考えている。そして日本のプラットフォーム企業として製造業以外の分野でUS市場を取りに行く姿勢など、応援したい気持ちもあり買い増し。

米国市場

- 経済指標は景気減速を示唆する内容が多数

- 後述するが住宅指標は事前予想に対して大幅に下振れ

- リッチモンド連銀の製造業景況指数も予想+9に対して実績▲9と予想外の業況悪化を示した

- バイデン大統領が対中関税引き下げを検討していることを表明

- 11月に中間選挙を控えてのインフレ対策とみられ、米中貿易拡大や足元のインフレ抑制は市場にポジティブな影響か

- “米ピーターソン国際経済研究所の試算によると、対中関税など前政権がかけた関税をやめれば、消費者物価指数(CPI)を1.3ポイント引き下げる効果がある” (引用:日経)

- 米国決算

- JP MorganはInvestor dayにて、金利収入見通し引き上げや米経済の状況について楽観的な見解を示して株式市場を押し上げ。

- SNAPがガイダンス未達予想でMeta, Google, Pinterest, Trade desk等の広告系が大幅安。

- NVDAは中国やロシアの不透明感からガイダンス予想比下振れでアフターで10%超下げるもデータセンターやゲーム向け需要は好調として、決算を境に翌日以降は半導体セクター全体が上昇。

- 先週は小売り大手、ウォルマートやターゲットの決算では、家電・家具、アパレルなどの売れ行きが振るわず在庫評価損が明らかとなり消費者センチメントの悪化が懸念された。

- 今週の小売り大手決算では、メーシーズは高級品需要追い風に通期予想を上方修正、米国版100円均一のダラーツリーも足元インフレ下で選好されたことで好業績、コストコも店舗売上伸び悩みも予想比で上振れと、各社決算は無事通過。

- 高価格帯の商品の消費は衰えず、一方でインフレの影響で低価格帯需要が強まるなど、消費者の選別が見られた。

- FOMC議事録は75bps以上の利上げに関する議論はなくサプライズ無し。

- FOMCメンバーからはアトランタ連銀ボスティック総裁は「6,7月の利上げ後に、経済への影響を精査するための利上げ停止は合理的」と9月に利上げ打ち止めを示唆したことや、タカ派急先鋒であったブラード総裁は「当面50bps引き上げが適切」としたことや「2023, 24年には金利を引き下げる」といったハト派的発言があり、金利低下、ドル円下落、株式上昇につながった。

住宅市況

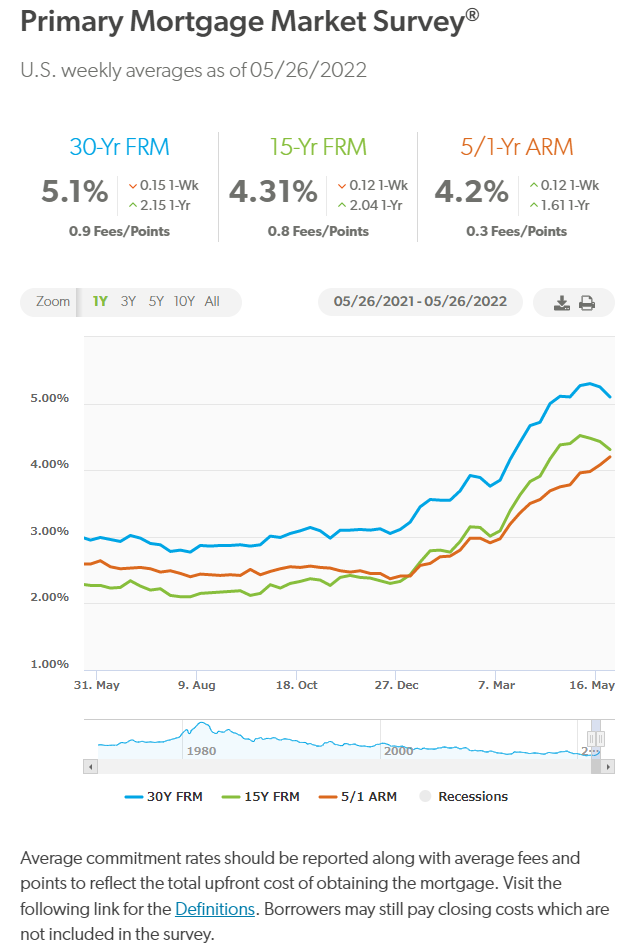

- 米4月新築住宅販売件数で事前予想75万件に対して実績59.1万件、前月比16.6%マイナスと大幅に下振れ

- 米4月中古住宅販売制約指数、前月比3.9%低下で6か月連続の低下

- 米不動産テック企業のRedfin(不動産情報サイト運営&不動産仲介業)の記事の紹介

- Redfinチーフエコノミストは「足元では住宅ローン金利は安定化しており、住宅価格も安定化すると思う。家の価格が控えめである限り、すぐに売れる可能性が高い。」と話す。

- 過去4週間で値下げした住宅は全体の19.1%となり、2019年10月以来最高となった

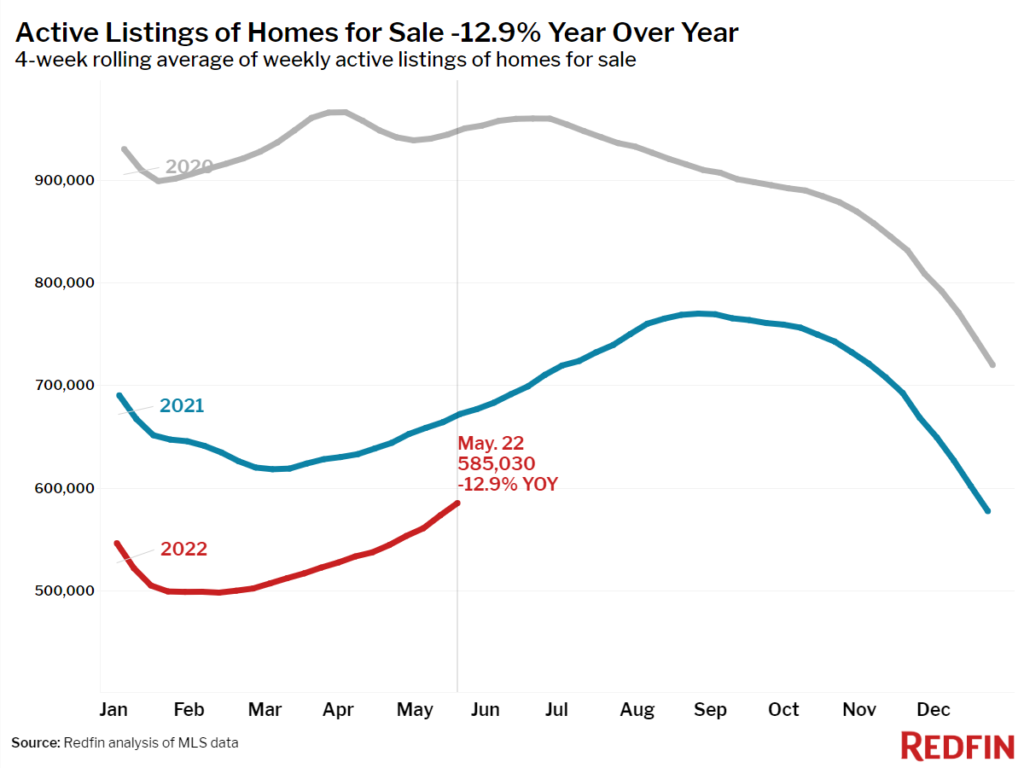

- 一方でActive listings(売り出し中の住宅)はYonYで▼12.9%と在庫不足感はあるが下落幅は縮まってきている

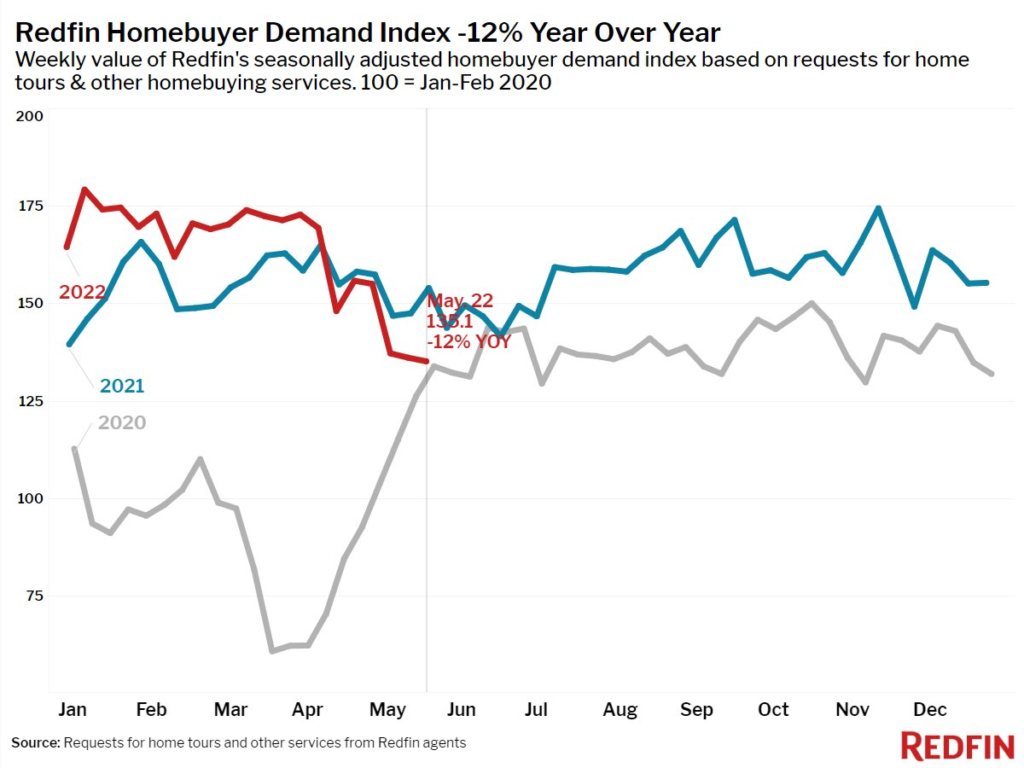

- 住宅ツアーや住宅販売サービスへの需要に基づく住宅購買者指数(季節調整済み)はYoYで12%低下

IPEF

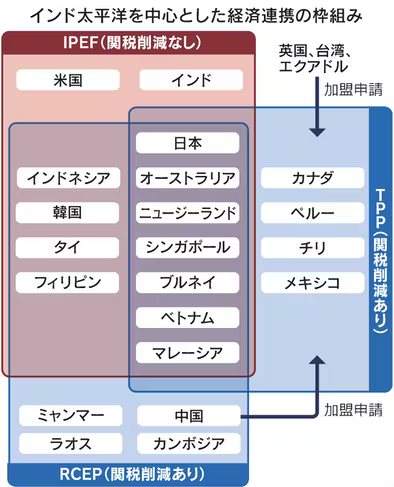

- 米国のジョー・バイデン大統領は5月23日、日本を含む12カ国とインド太平洋経済枠組み(IPEF:Indo-Pacific Economic Framework for Prosperity)の立ち上げを発表した(引用:JETRO)

- 発足段階での参加国は、米国、日本、インド、ニュージーランド、韓国、シンガポール、タイ、ベトナム、ブルネイ、インドネシア、マレーシア、フィリピン、そしてオーストラリアの13カ国

- 参加国による貿易やビジネスの共通のルールや理念の設定を行う

- (1)公平で強靭(きょうじん)性のある貿易、(2)サプライチェーンの強靭性、(3)インフラ、脱炭素化、クリーンエネルギー、(4)税、反腐敗の4分野での連携を強化することで中国へけん制することが最大の目的

- 従来の自由貿易協定(TPPやRCEPなど)との比較

- 自由貿易のメリットである関税交渉は行わないため、参加国にとって米国市場のアクセスが得られるわけではない

日本市場

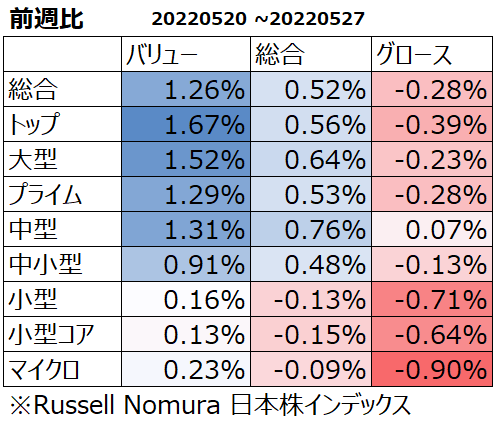

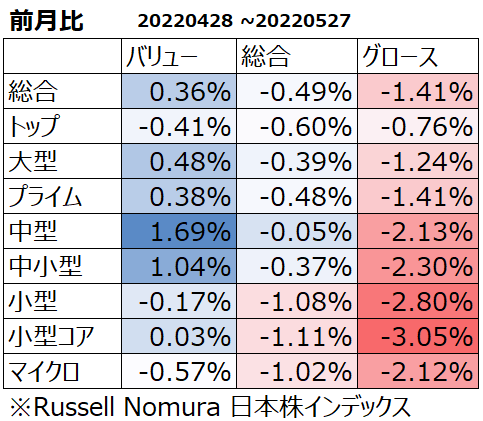

- 米国株はグロースが大幅上昇する中で、日本株は日本時間に伸び悩んだ

- 大型バリュー株に資金が集中しグロース株が劣後、特に小型株は売り込まれた

- 前月比でみると米国も日本と同様にバリュー相場となっており、グローバルの傾向と一致している

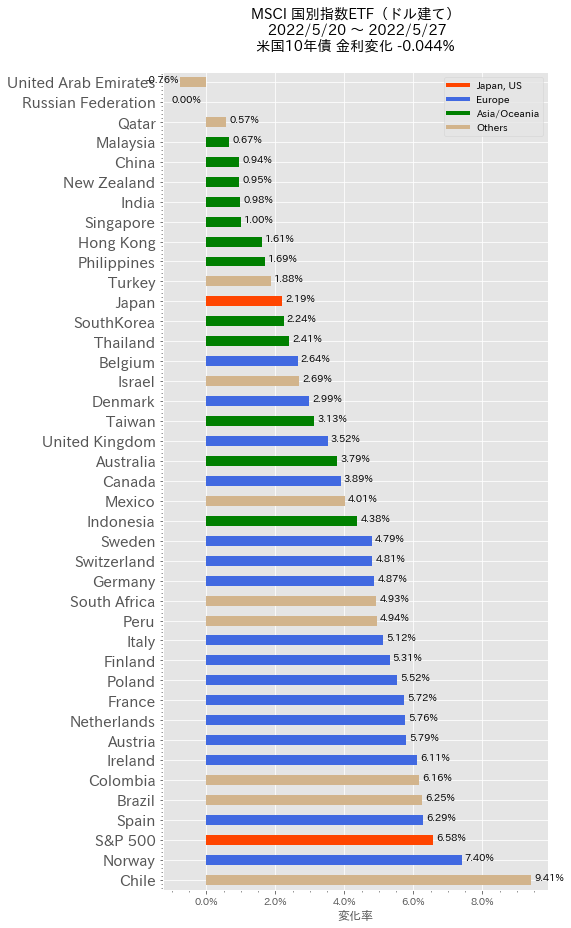

各国市場

- 欧米が強く、アジアが弱い

- エネルギー高により、エネルギー関連企業の占める割合の多い資源国も強い

来週の予定

要人発言

- 6/1:ラガルドECB総裁、パネル討論会参加

- 6/1:ブラード総裁講演、ウィリアムズ講演

- 6/2:メスター総裁講演

- 6/3:ブレイナード発言

経済指標

- 5/30:独5月消費者物価指数・速報値

- 5/31:ユーロ圏5月消費者物価指数・速報値

- 5/31:米5月消費者信頼感指数

- 5/31:中国5月製造業PMI

- 6/1:中国5月財新製造業PMI

- 6/1:カナダ中銀政策金利発表

- 6/1:米5月ISM製造業景況指数

- 各連銀の製造業景気指数は下振れしており、ISM製造業景況指数も下振れとなれば本格的に景気後退が意識される可能性

- ただしその場合は同時に利上げ確率後退も期待されるため、株式市場にとっては中立かもしれない

- 6/1:米地区連銀経済報告(ベージュブック)

- 6/2:米5月ADP全国雇用者数

- 6/2:米新規失業保険申請件数

- 6/2:OPECプラス閣僚級会合

- 6/3:米5月雇用統計

- 平均時給の動向に注目、人材不足懸念から賃金上昇が急速に進めば物価上昇はしつこく付きまとう

- 一方、景気減速懸念からNetflixなどホワイトカラー系職種では解雇なども出てきた

- 6/3:米5月ISM非製造業景況指数